Il documento del business plan

Riconducibile

alla pianificazione economica, la pianificazione finanziaria costituisce la

fase preliminare di qualunque processo decisionale. Essa abbraccia un orizzonte

temporale di medio e lungo periodo (3-5 anni) ed è sovente rappresentata dal business

plan.

Il

business plan è un documento con cui

l’imprenditore (sia esso individuale che società) traduce un progetto in numeri

(aspetto quantitativo), non tralasciando l’aspetto qualitativo del medesimo (miglioramento

del benessere per la comunità, per i dipendenti, per i soci, ecc.).

Le

tre prospettive indagate grazie all’ausilio di un business plan sono:

- la

coerenza del progetto, inteso come raffronto tra quanto il macro-ambiente

(sistema macro economico, le leggi di stato, ecc.) e micro-ambiente (clienti,

fornitori, concorrenti, ecc.) offrono e quanto il progetto sarebbe in gr5ado di

tradurre; - la

sostenibilità del progetto, in relazione alle forze interne all’azienda,

in un rapporto armonico tra investimenti e mezzi di finanziamento; - la

realizzabilità del progetto, ovvero la concretizzazione dell’idea

progettuale.

È bene precisare che con il termine progetto non si vuole rappresentare, in modo piuttosto restrittivo, una “singola” attività, quale ad esempio la realizzazione di una nuova catena di produzione, il lancio di un nuovo prodotto, piuttosto che l’acquisizione di un’azienda o l’ingresso in nuovi mercati anche esteri, bensì deve essere inteso come “progetto imprenditoriale” alla base delle scelte strategiche del management. Con il business plan si intende, quindi, la stesura di un documento teso a pianificare e monitorare la globalità dell’intera struttura organizzativa e gestionale dell’impresa; il tutto scandito per intervalli di tempo.

Il percorso valutativo investimenti-finanziamenti nel business

plan

Volendoci

soffermare sul percorso valutativo del circuito investimenti-finanziamenti riportato

nel business plan, necessita individuare innanzitutto la strategia alla

base degli investimenti, al fine di inquadrare in modo più proficuo i

finanziamenti che più di altri risultano coerenti con i predetti investimenti.

Per

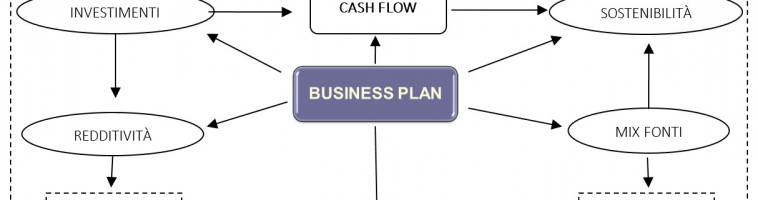

cercare di comprendere meglio quanto si intende dire ci avvaliamo della figura

di si seguito riportata.

Figura 1: Il percorso valutativo investimenti-finanziamenti

Il filo conduttore è sicuramente rappresentato dal documento (business plan) con cui si deve programmare la creazione di valore per l’impresa, limitando il più possibile il rischio di insuccesso dell’intero progetto. Di ciò diremo successivamente.

Si parte dagli

investimenti che si vogliono realizzare contrapponendoli alle fonti di

finanziamento che devono essere in grado di garantire la copertura degli

investimenti.

La

redditività è rappresentativa dell’attività operativa prodotta, grazie

all’utilizzo degli investimenti.

La

valutazione di un investimento, non può, quindi, partire dal costo

dell’investimento medesimo, ma dal reddito che sarà in grado di produrre, poiché

da esso ne deriva la liquidità liberata, dopo aver soddisfatto la tassazione correlata

al reddito. La scelta dell’investimento chiama in causa il mix delle fonti di

finanziamento, a cui si correla il costo del capitale, per verificare se

redditività e liquidità prodotta dagli investimenti siano bastevoli a salvaguardare

la remunerazione sia del capitale di terzi che del capitale proprio. La

produzione di liquidità garantisce quindi la sostenibilità del progetto

supportata dall’ingresso di fonti di finanziamento. A questo proposito risulta

importante confrontare il rendimento del capitale investito con il costo del

capitale acquisito (finanziamenti). Per il raffronto, il costo del capitale può

essere determinabile utilizzando la formula del WACC, che sconta il rischio,

manifesto e non, dell’attività esercitata mediante l’impiego degli

investimenti.

WACC = Ke*PN/(PN+D) + Kd (1-t) * D/(D+PN)

laddove

Ke = costo

dei mezzi propri

PN =

patrimonio netto

D = debito

Kd = costo

del debito

t = aliquota fiscale

Il

valore creato e il rischio sostenuto

Dopo aver

brevemente esposto il circolo investimenti-finanziamenti, ci si vuole

soffermare sul concetto di valore e rischio.

Creare valore

per l’impresa vuol dire accrescere la dimensione del proprio capitale economico

nel medio e lungo periodo. Con ciò s’intende l’attitudine dell’impresa a

produrre reddito nel futuro (funzione autorigeneratrice), mediante la

combinazione sinergica tra le forze economiche di cui si dispone (beni

materiali, beni immateriali e persone) e l’ambiente (sistema competitivo e

sistema sociale).

La produzione

e lo scambio di beni e servizi rispondenti

alle attese dei potenziali acquirenti, permette il conseguimento del vantaggio competitivo per l’impresa.

Quest’ultimo rappresenta la fonte primaria per la produzione di ricchezza

(reddito), parte della quale reinvestita direttamente nel ciclo produttivo,

parte per la realizzazione di nuovi investimenti e parte per l’estinzione di

finanziamenti.

Direttamente correlata alla creazione

di valore vi è il rischio, ovvero la probabilità che si verifichi un evento

dannoso, tale da compromettere l’intero progetto. In tal senso, il rischio, sia

esso generico, e quindi correlato al mercato, che specifico e quindi

riconducibile alle peculiarità gestorie dell’impresa, rappresenta una variabile

che non può essere sicuramente trascurata ma monitorata e calmierata. L’errore che si potrebbe commettere, parlando

di business plan, è proprio quello di non considerare tutte le variabili

esterne ed interne all’impresa, in termini di rischio, sia nella fase di

ideazione del progetto che in quella di realizzazione; il che potrebbe voler

significare non dare il giusto peso alla probabilità che un evento possa

influenzare in modo “negativo” il valore creato dagli investimenti, con

ripercussioni sulla redditività e sulla liquidità.

In altri

termini creare valore per l’azienda non vuol dire solo cercare e valorizzare il

circolo investimenti-finanziamenti, ma vuol dire individuare e circoscrivere il

rischio che eventi esterni ed interni al progetto possano dimostrarsi dannosi per

l’impresa.

A cura di Nicola Lucido – Dottore Commercialista in Pescara, Dottore di ricerca in Economia Aziendale, Ricercatore area aziendale Fondazione Nazionale dei Commercialisti.

Fonte: Sistemiamo l’Italia